Na de Covid-19 crisis, een schuldencrisis?

- De economische klap door Covid-19 zorgt voor problemen om bedrijfsschulden af te lossen

- Sinds 2009 is de markt van bedrijfsobligaties meer dan verdubbeld

- Bovendien is de kredietwaardigheid van de uitgiftes verslechterd

- De Fed staat klaar om in te grijpen want het risico op de bedrijfsobligatiemarkten blijft hoog

De globale recessie door de covid-19 pandemie zorgt voor schokgolven die te voelen zijn doorheen alle economische sectoren. In de V.S. wordt gevreesd dat meer en meer bedrijven hun schulden niet meer zullen kunnen terugbetalen.

In tegenstelling tot in Europa trekken Amerikaanse bedrijven vooral geld aan op de kapitaalmarkten, via de uitgifte van obligaties (‘corporate bonds’). Op de markt van de bedrijfsobligaties staan de zenuwen sinds de uitbraak van het covid-19 virus onder hoogspanning. Wie in deze obligaties investeert zet zich schrap voor een golf van ratingverlagingen en vreest een opstoot van het aantal ‘defaults’, waarbij bedrijven hun schulden niet meer aflossen. Het risico is het hoogst in de sectoren die actief zijn in de consumentenmarkten (reizen, retail, horeca) en bij ondernemingen die sterk leunen op internationale toeleveringsketens, zoals de automakers. Vooral de Amerikaanse energiesector gaat door zwaar weer na de enorme daling van de olieprijzen.

Wat heel sterk opvalt is dat deze markt van bedrijfsobligaties het afgelopen decennium naar een recordniveau is gegroeid omdat de rentes zo laag staan. Voor bedrijven was het al die tijd dus spotgoedkoop om vers geld op te halen. Sinds 2008 is de berg aan uitstaande corporate bonds wereldwijd meer dan verdubbeld tot 13.500 miljard dollar.

In de eurozone is de situatie helemaal anders omdat bedrijven hun schulden hier vooral financieren via de bankleningen. Maar dat betekent niet dat Europa immuun blijft voor het uitgedijde fenomeen van de bedrijfsobligatiemarkt. Zo hebben bijvoorbeeld Europese pensioenfondsen en verzekeraars hierin aanzienlijke investeringsposities opgebouwd. De meeste van die investeerders zijn wettelijk verplicht om hun beleggingen te beperken tot de beste kwaliteit. Dit noemen we Investment Grade (IG) obligaties, die hun beoordeling krijgen van ratingbureaus zoals Moody’s, Standard & Poor’s en Fitch. Binnen het IG segment worden de obligaties verder gerangschikt volgens kredietrating, van AAA (de beste leerlingen) tot BBB-. En daar knelt het schoentje. Want niet alleen het totale investeringsvolume is de afgelopen jaren sterk gegroeid, maar ook het aandeel van de bedrijfsobligaties met een BBB rating is opgelopen, tot meer dan de helft van het totale IG volume.

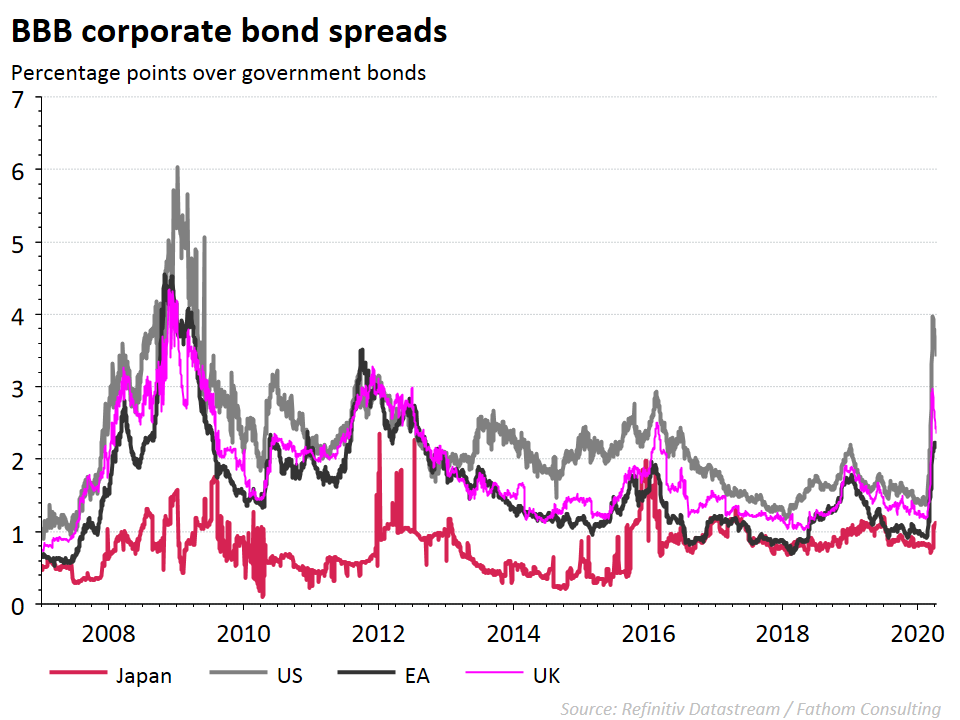

Als de kredietbeoordelaars die laatste categorie verder naar beneden duwen in hun beoordeling, dan zullen investeringsfondsen ze dumpen omdat ze hun risicoprofiel voldoende laag moeten houden. Dat kan een domino-effect veroorzaken met oplopende rentes als gevolg waardoor ook gezondere bedrijven last krijgen om zich te financieren en het risico op een schuldencrisis in de bedrijvenmarkt toeneemt. De Amerikaanse centrale bank ziet de bui al hangen en beloofde deze ‘fallen angels’ op te kopen. Hierdoor is de opmars van de rentespreads (zie grafiek) voorlopig gekeerd. Maar zolang het covid-19 virus economische schade blijft aanrichten, blijft de kans op stress reëel in de bedrijfsobligatiemarkt. Daarom meldden we in onze Belfius Convictions al om in een beleggingsportefeuille vooral te kiezen voor bedrijven met een uitstekend management.

Ons dossier over het coronavirus

Deze informatie (en de eventuele bijgaande documenten) is louter bedoeld ter algemene informatie en vormt in geen geval een aanbod betreffende financiële, bank-, verzekerings- of andere producten en diensten, noch een beleggingsadvies.