2022 restera marqué dans la mémoire des investisseurs comme une «Annus horribilis». Tant les marchés d’actions que les marchés obligataires ont subi un sérieux retour de manivelle, et les obligations des pays émergents n’y ont pas échappé. Bien au contraire, l’aversion au risque présente durant la majeure partie de 2022 a lourdement pesé sur cette classe d’actifs. Dès lors, que nous réserve 2023?

L’aversion au risque – c’est-à-dire l’attitude des investisseurs à privilégier les placements peu risqués - a entraîné d’importants retraits de la part des investissements sur la dette émergente en 2022. Ainsi l’indice JP Morgan EMBI Diversified (en USD), représentant les obligations des pays émergents en devises fortes, a chuté de près de 26% dans le courant de l’année 2022, avant de se reprendre en fin d’année.

Revenons sur les faits marquants qui ont conduit à cette performance négative.

- La hausse des taux d'intérêt aux États-Unis: les mesures de relance, tant fiscales que monétaires, y ont provoqué une forte hausse de l’inflation. Celle-ci a incité la Banque centrale américaine (Fed) à entamer un resserrement agressif de sa politique monétaire. Cette hausse de taux est synonyme de baisse de prix des obligations en devises fortes (USD).

- Le renforcement du USD: cette hausse survenue dans le courant de l’année 2022 a été une mauvaise nouvelle pour de nombreux pays émergents. Ceux dont l’endettement est réalisé dans cette devise sont en effet confrontés à un coût de financement plus élevé dû à la hausse des taux et à un coût de remboursement plus élevé suite à la hausse du USD, en particulier s’ils ne disposent pas de revenus dans cette devise.

- La guerre en Ukraine: son invasion par la Russie a déclenché une importante flambée des prix des matières premières exerçant une pression supplémentaire sur l’inflation et donc sur la politique monétaire américaine.

- La politique du zéro Covid et la crise immobilière en Chine: celles-ci ont eu un impact non négligeable sur la croissance, non seulement chinoise, mais du monde émergent. Sans compter que les lockdowns ont eu un impact sur les chaînes d’approvisionnements, donc sur l’inflation.

Cependant, cette classe d’actifs semble mieux se comporter depuis la fin octobre dernier. En effet, les éléments qui ont fortement pesé sur la performance en 2022 semblent se stabiliser, voire s’améliorer. Ainsi, le président de la Fed J. Powell parle désormais de «premiers signes de désinflation» de telle sorte que la Fed pourrait mettre fin à ces hausses de taux dans le courant de l’année 2023. Du coup, le USD a commencé à s’affaiblir face à la plupart des devises et le prix de nombreuses matières premières, dont l’énergie, a déjà considérablement baissé par rapport à son plus haut niveau. Finalement, la réouverture de la Chine pourrait représenter un élément positif sur la croissance économique des pays émergents.

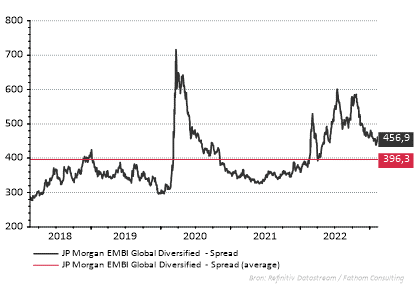

Outre cette évolution favorable, les rendements offerts par cette classe d’actifs nous semblent toujours attrayants. Ainsi, le spread (le supplément de taux d'intérêt exigé par l’investisseur) des obligations des pays émergents en USD est actuellement supérieur à la moyenne historique (voir le graphique)1.