Cela faisait des décennies que ce n'était plus arrivé, mais en 2021, l'inflation a battu des records à plusieurs reprises. Voici donc quelques conseils pour protéger votre pouvoir d'achat.

Bien calculer

Tenez toujours compte de l'écart entre le rendement nominal (ou le rendement affiché) et le rendement réel prenant en compte l’inflation (ou le rendement nominal moins l'inflation). Si l'inflation est faible, les deux chiffres sont proches. Ce n’est toutefois plus le cas aujourd'hui: pour 2022, Belfius Research s’attend en effet à une inflation moyenne de 2,5% dans la zone euro. Cette année, il faudra donc que le taux d'intérêt nominal excède 2,5% pour faire mieux que l’inflation. L'objectif d'inflation de la Banque centrale européenne est de 2% à long terme.

Se méfier du statu quo

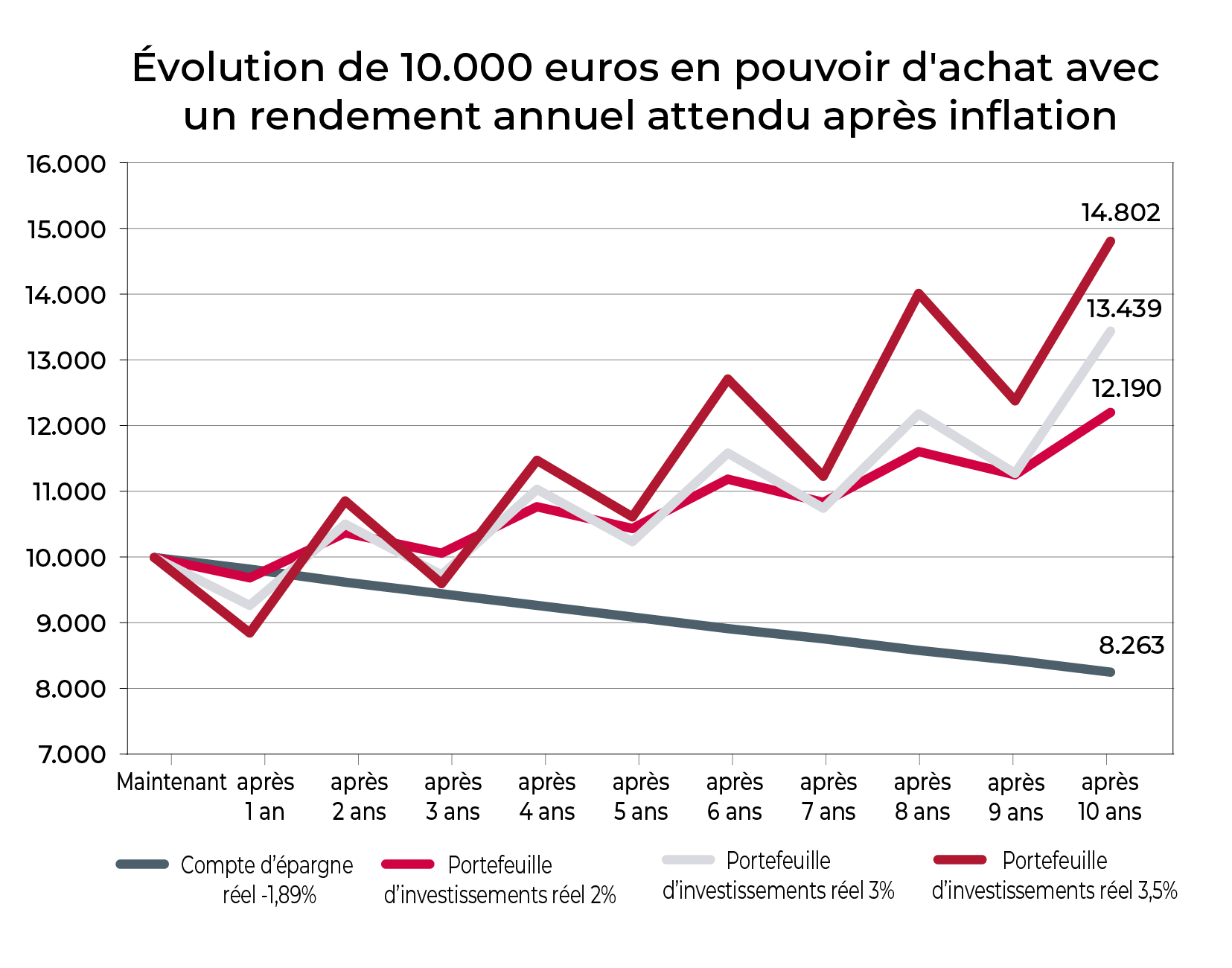

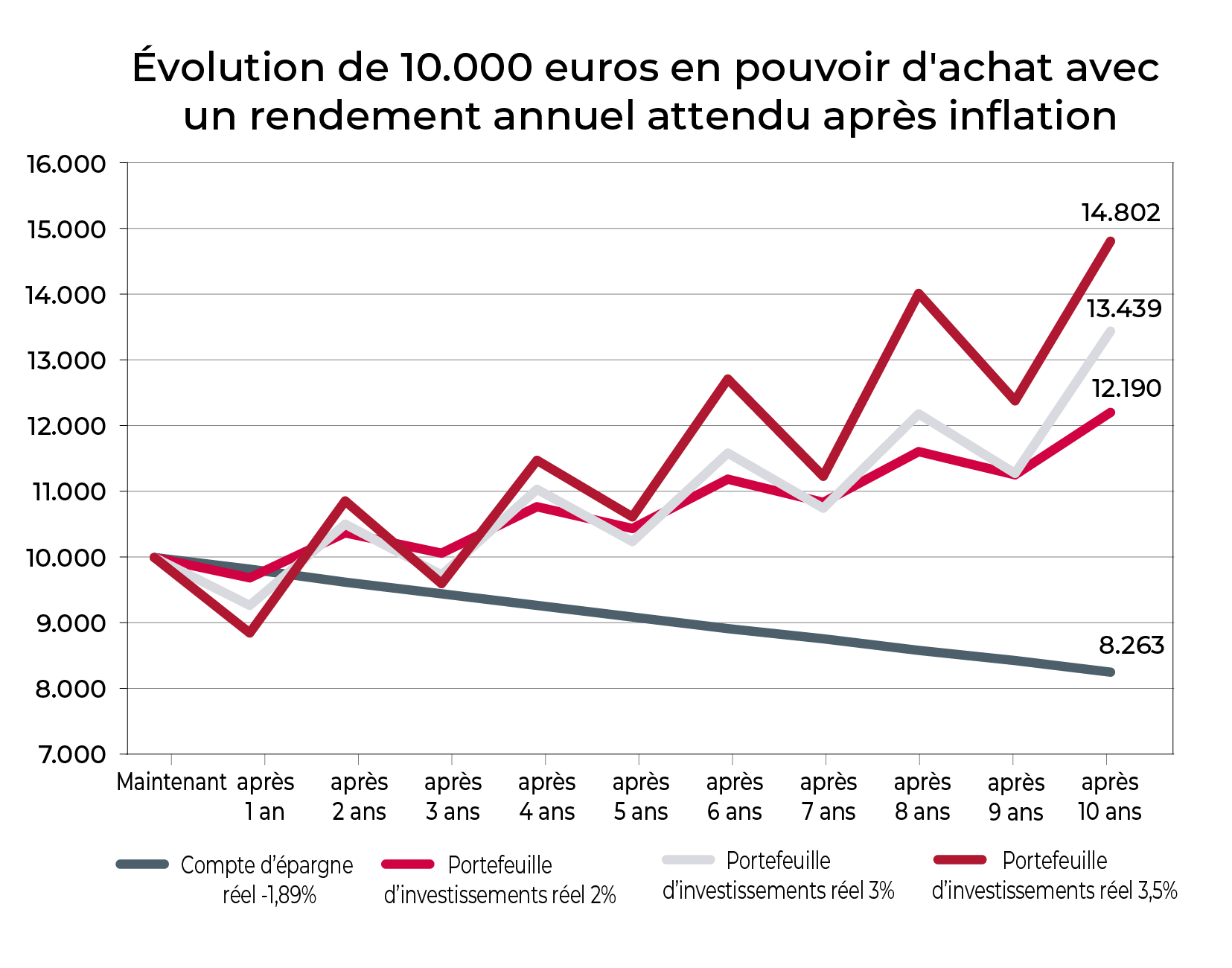

Le monde change, et l'inflation nous le rappelle. Ne pas bouger, c'est reculer: celui qui met tout son argent sur un compte d'épargne perd chaque année du pouvoir d'achat. Le rendement réel (exprimé en pouvoir d'achat) du cash est actuellement (très) négatif. Cette année, quiconque place ses économies sur un compte d'épargne aura ainsi un rendement négatif réel attendu de -2,4%. Dans l’hypothèse d’une inflation moyenne de 2% dans les 10 prochaines années, cela signifie une perte de pouvoir d'achat de 17% en 10 ans1.

Éviter tout revenu fixe

Tout revenu absolument fixe, quel qu’il soit, est en fait dégressif dans le temps. Un euro aujourd'hui vaut plus en pouvoir d'achat que demain. Les obligations à coupons fixes ne sont donc pas à l’abri de l’inflation, d’autant qu’actuellement, elles n’offrent de toute façon qu’un coupon nominal minime.

Celui qui peut se passer de son argent pendant plus de 10 ans et qui opte pour une obligation d'État «sûre», perd du pouvoir d'achat. Une obligation d'État belge à 10 ans (rendement nominal au 1er janvier 2022: 0,29%) a un rendement réel négatif de -2,2% cette année, soit une perte de 16% en 10 ans1.

Diversifier ses investissements entre différentes classes d’actifs

Pour maintenir son pouvoir d'achat, on peut investir, mais il faut être prêt à prendre un risque en capital. Et en cours de route, il faudra également tenir compte des fluctuations de cours. L’appétence au risque dépend donc de la situation personnelle et de l'horizon d'investissement.

Pour les investisseurs, une bonne diversification entre plusieurs classes d'actifs – comme des actions ou obligations – est essentielle. Sur les marchés obligataires, à côté des émissions d’État, on trouve aussi des catégories plus risquées, comme les titres à rendement élevé (émis par des entreprises de qualité plus faible), les obligations des marchés émergents ou encore les obligations émises en devises étrangères. Les marchés d'actions peuvent également constituer une solution pour préserver le pouvoir d'achat à long terme. Les actions de sociétés disposant de pricing power peuvent dès lors constituer un bon choix.

Rechercher du pricing power

Les entreprises qui ont une position concurrentielle solide dans leur secteur peuvent plus facilement répercuter les hausses de prix à leurs clients. De plus, elles sont aussi en position de force vis-à-vis de leurs fournisseurs. Elles protègent ainsi leurs marges, et leurs résultats peuvent même progresser plus vite que l’inflation. Souvent, ces entreprises présentent les mêmes caractéristiques: elles ont un management compétent, appartiennent à un secteur en expansion, sont plus innovantes que la moyenne (d'où un avantage concurrentiel qui reste intact) et elles sont fournisseurs de «solutions répondant à des besoins réels». Leurs dividendes augmentent généralement d’année en année, et ne s’effritent donc pas, contrairement à des revenus fixes. Où les trouve-t-on? Il s'agit souvent d'entreprises qui proposent des solutions durables pour relever les défis sociétaux tels que l'évolution démographique, l'innovation médicale, le réchauffement climatique, la mobilité verte, l’économie circulaire...

S’intéresser aux portefeuilles mixtes

Un fonds mixte2 qui investit à la fois dans des actions et des obligations peut être un bon début pour préserver son pouvoir d'achat. Les gestionnaires professionnels recherchent en effet les actions et obligations les plus intéressantes et veillent à une diversification optimale. Les fonds mixtes peuvent donc tout à fait constituer les éléments de base de votre portefeuille d'investissements.

Ces 10 dernières années, un portefeuille «medium» (50% d’obligations, 50% d’actions) a procuré un rendement annuel de 5,5%3, de loin supérieur à l’inflation de cette dernière décennie4. Cependant, comme tout le monde le sait, les rendements du passé ne sont pas pour autant une garantie pour le futur. Il se pourrait que ce rendement soit plus faible à l’avenir. Sur le graphique, par précaution, nous indiquons un rendement nominal de 4%5, ou de 2% en termes réels. Après 10 ans, on obtient dès lors un gain de pouvoir d'achat de 12%.

Celui qui investit davantage dans des actions peut espérer un rendement potentiellement plus élevé à terme, mais sachez-le: plus il y a d'actions, plus les fluctuations de cours peuvent être importantes. Cela ne s’adresse donc pas à tous les investisseurs. Par conséquent, mieux vaut déterminer votre profil avec votre conseiller en investissement, afin d’éviter toute surprise.

L'évolution d'un portefeuille d'investissements ne suit pas une ligne droite. Plus le rendement attendu est élevé, plus il y a d'actions et donc plus il y a de fluctuations. Dans l’intervalle, il peut y avoir des fluctuations importantes, tant à la hausse qu'à la baisse. Il n'y a aucune garantie qu'un portefeuille d'investissements de 10.000 euros donnera un résultat positif après 10 ans.

1Source: Investment Strategy – Belfius Banque – le compte d'épargne (conditions janvier 2022) a un rendement nominal de 0,11% (somme du taux d'intérêt de base de 0,01% et de la prime de fidélité de 0,1%). Le calcul à 10 ans se base sur une inflation de 2%. Les calculs sont donnés à titre purement illustratif.

2Un fonds (aussi appelé fonds commun de placement ou Sicav) est un produit financier qui vous permet d’investir dans un portefeuille de valeurs mobilières (actions, obligations…) selon une stratégie d’investissement bien définie. Les fonds comportent des risques et des frais. Le capital et/ou le rendement n’est (ne sont) pas garanti(s) ou protégé(s).Avant de prendre la décision d'investir, veuillez lire le document «Informations clés pour l'investisseur (KIID)», le prospectus et la fiche produit.

3Rendement annuel au cours des 10 dernières années calendrier (hors frais d’entrée et taxes), au 31/12, d’un fonds mixte de type Medium. Les rendements sont calculés sur les résultats du passé et ne constituent pas un indicateur fiable. Ils n'offrent donc aucune garantie pour les rendements futurs. Les rendements présentés sont nets (hors frais d'entrée et taxes éventuelles) et sont calculés avec réinvestissement direct dans les parts (CAP).

4Le taux d'inflation moyen dans la zone euro n'a été que de 1,2% au cours des dix dernières années. Source: Reuters-Refinitiv

5Un rendement potentiel attendu à long terme. Ces chiffres sont basés sur une étude de Candriam (août 2021) et tiennent compte notamment des taux d'intérêt exceptionnellement bas et du niveau des cours des actions. Ces prévisions ne constituent pas un indicateur fiable des performances futures réelles.

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil en investissement personnalisé, pas de recommandation d’investissement, ni de recherche indépendante en matière d’investissement. Si vous êtes à la recherche de conseils en investissement personnalisés, vous pouvez vous adresser à votre conseiller financier qui se fera un plaisir d’examiner avec vous les effets éventuels de cette vision sur votre portefeuille d’investissements personnel. Les chiffres mentionnés sont des instantanés et sont susceptibles d’évoluer.