Les obligations d’État ne rapportent plus rien. Elles peuvent parfois même coûter vu l’accroissement du nombre d’obligations à taux négatifs. Les investisseurs cherchent, dès lors, des alternatives telles que le marché des «obligations à haut rendement».

Le monde des obligations d’entreprises est scindé en deux: les obligations de qualité ou «Investment Grade» et les obligations spéculatives de qualité inférieure dites à «haut rendement» ou «high yield». Cette classification repose sur les notes (grade) décernées aux entreprises par des agences de notation telles que Standard & Poor’s, Moody's et Fitch. Elle donne une indication sur la solvabilité des entreprises, c’est-à-dire sur la capacité des entreprises à payer leurs intérêts, et surtout à rembourser leurs dettes à l'échéance des emprunts.

La note la plus haute est AAA, généralement attribuée à certains États. Sous l’échelle de l’Investment Grade, les notes inférieures à BBB (BB, B, C et D) dites «spéculatives» caractérisent les obligations à haut rendement. Leur spécificité? Procurer des rendements supérieurs à ceux qu’offrent les obligations de qualité. La logique boursière est ici respectée: plus le risque est élevé, plus le rendement potentiel est important.

Vers une nouvelle baisse des taux de la BCE?

La croissance de l'activité dans la zone euro reste faible. Mario Draghi, le président de la BCE, a suggéré en juillet qu'en l'absence d'amélioration, il devra prendre de nouvelles mesures pour stimuler l’économie européenne. Les marchés anticipent donc une possible baisse des taux à court terme voire une reprise du programme d’achat de titres, y compris des titres d’entreprises.

En fait, la BCE décourage de plus en plus les investisseurs à placer leur argent dans des placements sans risque et les incite à chercher des alternatives.

Dès lors, nous pensons que détenir, à titre de diversification, des obligations européennes à haut rendement est judicieux dans un contexte de faible croissance (mais sans récession) et de politique monétaire d’argent bon marché. À condition toutefois d’en accepter le risque.

Remarquons que:

- Les orientations des Banques centrales pourraient favoriser les fonds centrés sur la recherche de rendement.

- La BCE pourrait de nouveau inclure de la dette d’entreprise dans son programme d’achat de titres.

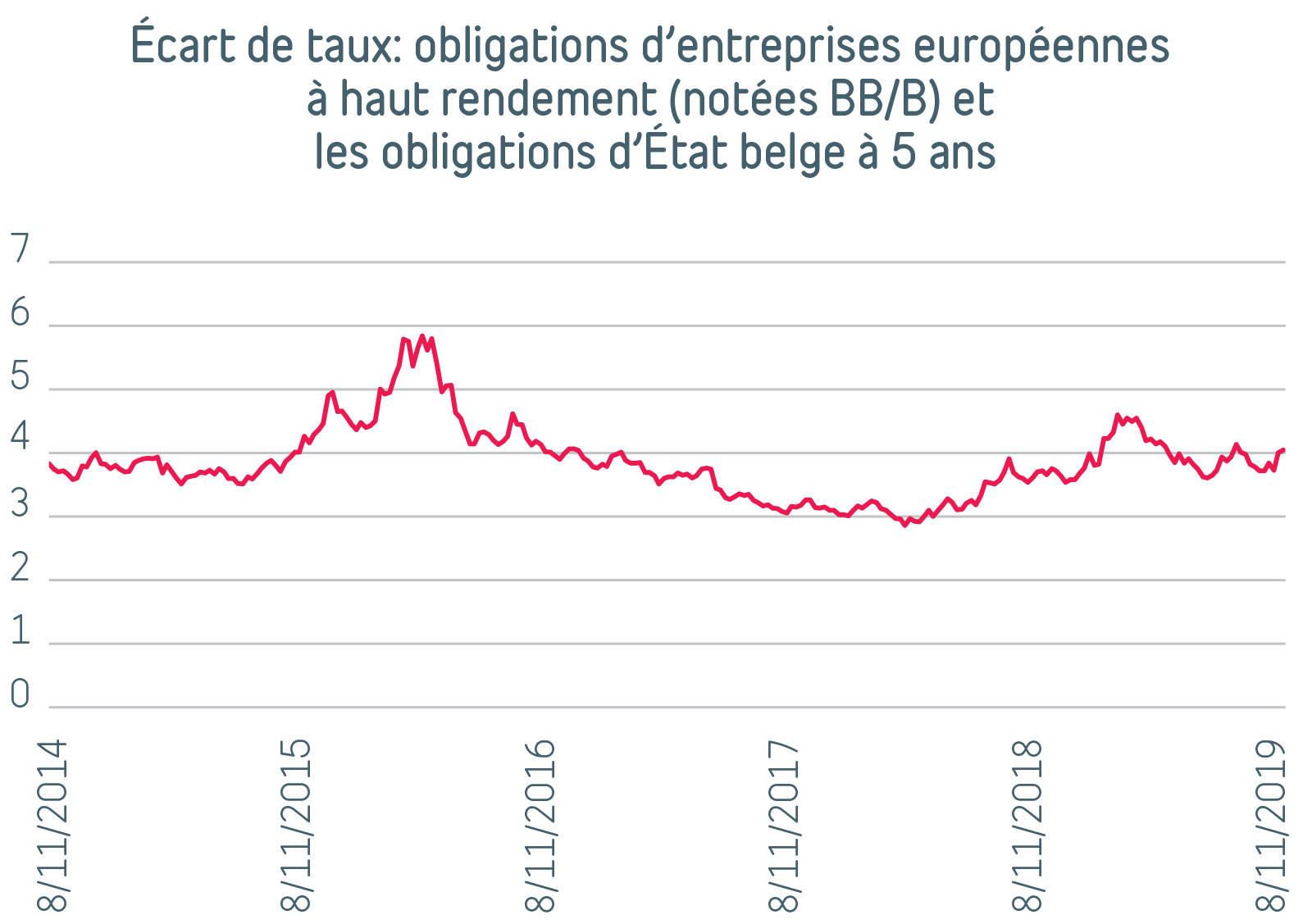

- S’il est vrai que le rendement des obligations européennes dites à haut rendement est faible, celles-ci offrent un avantage de taux relativement intéressant (voir graphique).

- Le nombre de faillites devrait rester relativement faible. Nous nous attendons à une faible croissance dans la zone euro et écartons, pour le moment, un scénario de récession. Rappelons que des taux durablement bas permettent aux entreprises de se financer à bon compte.