La Réserve fédérale ne s’inquiète pas au sujet de l’inflation.

Frank Maet

Frank Maet

Senior Macro Economist @Belfius

Véronique Goossens

Véronique Goossens

Chief Economist @Belfius

- La Banque centrale américaine ne se fait pas de soucis concernant la pression temporaire de l’inflation et ne voit pas de raison d’adapter sa politique.

- Le vaste soutien de l’État et la rapidité des vaccinations entraînent une reprise rapide de la croissance économique aux USA.

- * Une augmentation anticipée du taux à court terme n’est pas encore à l’ordre du jour

Selon la Fed, les investisseurs aux USA peuvent encore dormir sur leurs deux oreilles pendant un certain temps. L’économie américaine enregistre cette année une impressionnante reprise en V, mais la Banque centrale est encore loin d’envisager une hausse des taux. De même, la Fed ne change provisoirement pas sa politique d’achat mensuel d’obligations.

Wall Street et les marchés obligataires attendaient avec intérêt le résultat de la réunion de la Banque centrale à Washington. La flambée des taux des obligations d’État américaines aux niveaux les plus élevés de l’année écoulée a rendu les marchés nerveux. Les taux plus élevés reflètent-ils une amélioration des perspectives économiques ? Ou bien sont-ils le symptôme d’un risque de surchauffe de l’économie et d’augmentation imminente de l’inflation ? Dans ce dernier cas, la Fed devrait fermer le robinet monétaire plus rapidement que prévu, scénario redouté par les investisseurs en actions et obligations.

Au premier trimestre, l’économie américaine a redémarré et fonce tout droit sur une période de forte croissance. En premier lieu, cela est dû à la réussite de la campagne de vaccination. Depuis décembre, plus de 100 millions de vaccins contre le Covid-19 ont été administrés aux USA et le nombre de décès journaliers à la suite du virus a chuté de deux tiers. Si cette tendance positive se maintient, on espère arriver à une immunité de groupe aux USA d’ici l’été au plus tard. Le Président Biden souhaite une réouverture totale de l’économie d’ici le jour de la fête nationale, le 4 juillet. La voie sera alors ouverte à un retour de la demande de consommateurs à son niveau d’avant la crise. Ce sont surtout les ménages les plus nantis qui ont fait beaucoup d’économies pendant le confinement et ils sont prêts à dépenser.

Outre la demande refoulée des ménages américains, le programme de soutien historique jette de l’huile sur le feu. Avec l’approbation au début de ce mois de l’American Rescue Act, 1900 milliards de dollars seront consacrés au soutien financier des ménages, entreprises et pouvoirs locaux. Certains esprits critiques craignent que ce soit excessif et que cela entraîne une augmentation de l’inflation.

Le président Powell a déclaré que l’inflation américaine va effectivement grimper temporairement à la suite d’une forte reprise des dépenses, des effets de base et des problèmes dans la livraison de certains biens. C’est pourquoi la Banque centrale revoit à la hausse ses prévisions d’inflation en 2021 de 1,8 pour cent à 2,4 pour cent. Mais selon la Fed, la pression sur les prix redescendra aux alentours de 2 pour cent les années suivantes. De plus, il faut encore attendre une reprise complète du marché du travail. C’est pourquoi il est prématuré de déjà envisager un durcissement de la politique monétaire maintenant. Les prévisions concernant la croissance du PIB en 2021 ont été augmentées de 4,2 pour cent à 6,5 pour cent, mais les adaptations pour 2022-2023 étaient minimes.

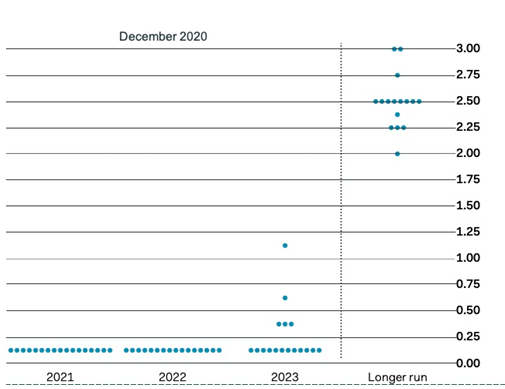

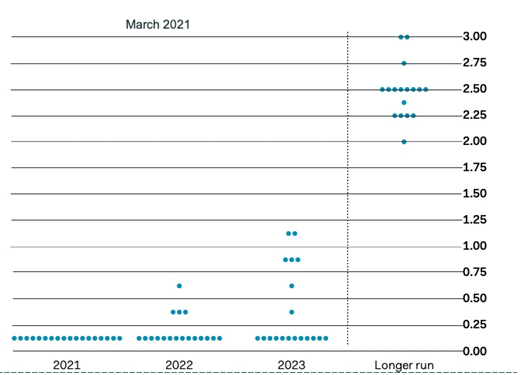

Outre les perspectives économiques, on attendait également avec beaucoup d’impatience le ‘dot plot’ de la Fed. Ce graphique indique à quel niveau les banquiers centraux projettent le taux directeur à moyen terme. En décembre, la Fed était unanime pour dire que le taux commencerait à augmenter au plus tôt en 2023. Le nouveau ‘dot plot’ de mars montre que quatre banquiers centraux sur 19 tiennent compte d’une augmentation possible des taux en 2022. Provisoirement, une large majorité au sein de la Banque centrale américaine ne voit pas de raison de lever le pied de l’accélérateur.