La Banque centrale européenne relève son taux directeur à 1,5%

28 octobre 2022

Annelore Van Hecke

Annelore Van Hecke

Senior Macro Economist @Belfius

Véronique Goossens

Véronique Goossens

Chief Economist @Belfius

- Emprunter de l’argent coûtera plus cher aux ménages et aux entreprises

- Il faudra encore plus de hausses de taux pour juguler l’inflation

- Les financements TLTRO seront plus chers pour les banques

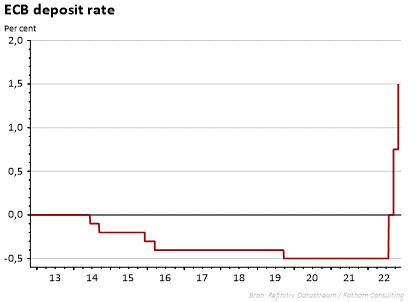

Hier, la Banque centrale européenne (BCE) a de nouveau majoré fortement son taux directeur. Une augmentation de 75 points de base propulse à présent le niveau du taux de dépôt à 1,5%. Il s’agit du taux appliqué aux institutions financières lorsqu’elles confient leur argent à la Banque centrale. À la suite de cette hausse de taux, emprunter de l’argent coûtera plus cher aux ménages et aux entreprises, ce qui réduira la consommation et les investissements. La diminution des investissements dans les habitations, causée par la hausse de taux, ressort d’ores et déjà des derniers chiffres de l’Union professionnelle du crédit (UPC). Le nombre de crédits hypothécaires octroyés au troisième trimestre était en baisse de 11 pour cent par rapport à la même période de l’an dernier.

La hausse de taux de la BCE était conforme aux attentes. Avec une inflation qui a progressé à 9,9% en septembre, la BCE n’avait pas d’autre solution que de majorer fortement les taux. Le taux directeur est encore toujours bien inférieur à ce que l’on appelle le "taux neutre". Il s’agit du taux auquel la politique monétaire est neutre pour la croissance économique, ce qui signifie qu’elle ne soutient pas l’économie mais ne la freine pas non plus. Tant que le taux neutre de 2% à 2,5% n’est pas encore atteint, la politique monétaire est toujours expansive. La BCE est actuellement toujours en train de supprimer les stimulants monétaires.

Il faut donc encore plus de hausses de taux pour juguler l’inflation. Lors de la conférence de presse, la présidente de la BCE, Lagarde, n’a pas dévoilé son jeu quant à l’avenir. Mais son message sonnait plus "dovish" qu’attendu, ce qui signifie que l’on est un peu moins enclin à augmenter très fortement le taux pour contrer l’inflation et que l’on tiendra davantage compte de l’impact de la politique monétaire sur l’économie maintenant qu’une récession est proche. Le changement de ton était subtil. La présidente Lagarde ne parlait plus de "nouvelles hausses des taux lors des prochaines réunions" mais uniquement de "prévision de nouvelle hausse des taux". Selon la Banque centrale, le rythme de ces hausses de taux "sera décidé lors de chaque réunion" et ne sera plus uniquement basé sur les prévisions en matière d’inflation mais tiendra compte aussi du ralentissement de l’impact des hausses de taux sur l’inflation.

Ce message a fait baisser les prévisions en matière de taux sur les marchés financiers. On table actuellement sur une nouvelle majoration des taux de 50 points de base en décembre. En février et mars, le taux devrait augmenter à chaque fois de 25 points de base pour atteindre un maximum d’environ 2,5% en 2023.

Les hausses de taux sont indispensables pour contrôler de nouveau l’inflation mais la question est de savoir si la Banque centrale y parviendra rapidement. On s’attend dans les prochains mois à ce que l’inflation reste élevée et même à ce qu’elle puisse encore progresser. Les derniers chiffres indiquent également une croissance plus forte des salaires, ce qui fait augmenter le risque de spirale salaires-prix. Enfin, la plupart des mesures prises par les autorités pour atténuer les factures d’énergie des ménages et des entreprises font grimper l’inflation car elles font augmenter la demande dans l’économie. (voir aussi l’analyse du 19/10: Le budget peut-il continuer à soutenir nos factures d’énergie?)

Enfin, la Banque centrale a aussi décidé de modifier les conditions des financements TLTRO (Targeted Longer-Term Refinancing Operations) aux banques. Pendant la pandémie, ces financements bon marché étaient un stimulant pour les banques pour octroyer plus de crédits aux ménages et aux entreprises. À présent, ils ne cadrent plus dans un contexte de resserrement continu de la politique monétaire. Ils génèrent également des bénéfices pour les banques qui peuvent de nouveau déposer l’argent, emprunté à bon compte, à un taux d’intérêt toujours plus élevé auprès de la Banque centrale. En rendant ces prêts plus chers, la liquidité sur le marché diminue et la Banque centrale peut commencer à réduire une partie de son bilan.

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil ou de recommandation d’investissement personnalisé, ni de recherche indépendante en matière d’investissement. N'hésitez pas à contacter votre conseiller financier si vous désirez recevoir des conseils d’investissement personnalisés. Il se fera un plaisir d’examiner avec vous les conséquences éventuelles de cette vision sur votre portefeuille personnel d’investissements. Les chiffres mentionnés reflètent une situation à un moment donné et sont susceptibles d’être modifiés.