Les nerfs des investisseurs ont été mis à rude épreuve ces derniers temps. Les marchés boursiers sont dans une spirale baissière et la hausse des taux d’intérêt entraîne également une baisse des cours obligataires. Toutefois, la hausse des taux stimule la création de nouveaux titres de créance structurés. Petit mot d’explication.

Petit rappel: les titres de créance structurés sont des produits assortis d’un droit total, partiel ou aucun droit au remboursement du capital investi. Leur rendement potentiel est lié à l’évolution d’un indice boursier par exemple. Chaque investissement de ce type comporte 2 parties:

- 1. Le «volet obligations»: un titre de créance structuré qui capitalise les intérêts et ne verse donc pas de coupon

- 2. les options, pour, par exemple, profiter de la hausse possible d’un indice boursier

Le montant du capital de départ à allouer au volet obligataire dépend:

- de la durée de l’investissement structuré

- des taux d'intérêt. Plus le taux est bas, plus on investit dans des obligations, lesquelles peuvent protéger entièrement ou partiellement le capital

- du degré de protection (droit au remboursement du capital) de 100% ou moins

Hausse des taux

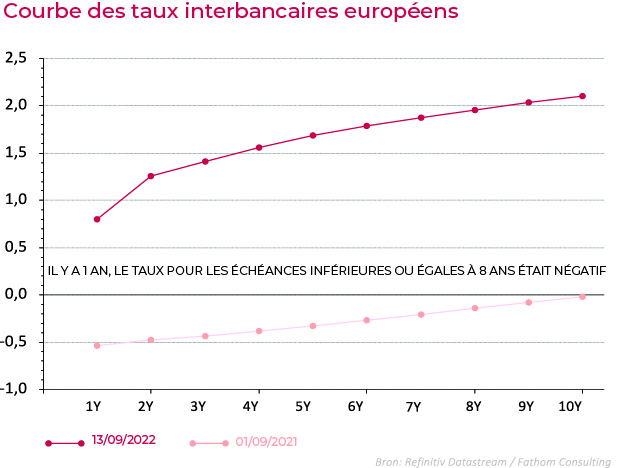

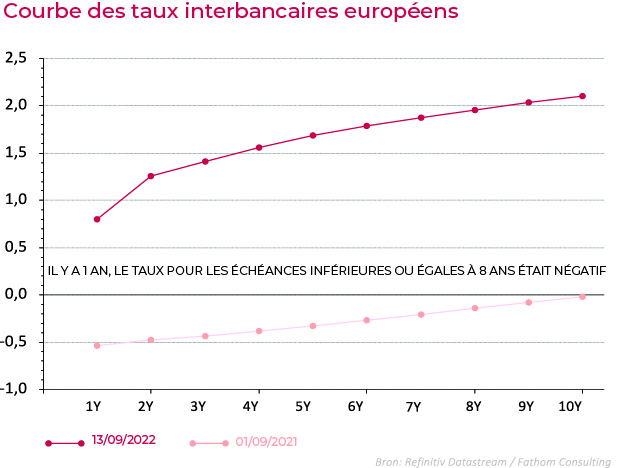

Il y a un an, il était très difficile de construire des structures avec un droit au remboursement du capital à 100%. Le taux dans la zone euro était nul, voire même négatif, pour quasi toutes les durées. Afin de disposer de suffisamment d'argent pour la structure des options, le droit au remboursement du capital devait baisser à 95 ou 90%. Aujourd’hui, le taux a suffisamment augmenté pour proposer à nouveau des produits avec un droit au remboursement du capital à 100%.

Une explication par l’exemple: si l’on souhaite recevoir 100 euros après 10 ans, il faudrait investir 82 euros si le taux s’élève à 2% et qu’on capitalise les intérêts. Il reste alors 18 euros pour investir dans des options. Si le taux s’élève à 0,5%, la mise de capital doit être de 95 euros pour recevoir 100 euros après 10 ans. Voilà pourquoi la hausse des taux permet de disposer de plus d'argent pour la structure des options.

Attention: les performances passées, les simulations de rendements et les prévisions futures d'un instrument financier, d'un indice financier, d'une stratégie ou d’un service d'investissement ne constituent pas des indicateurs fiables des rendements futurs.

Fluctuations

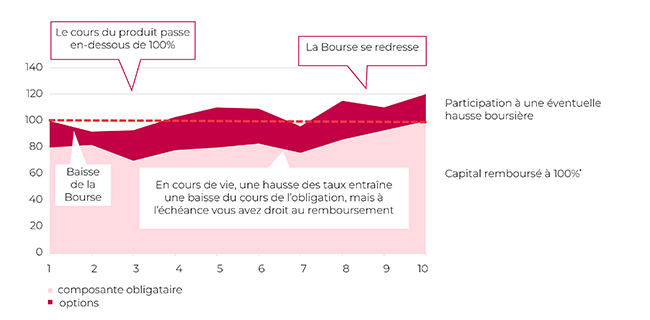

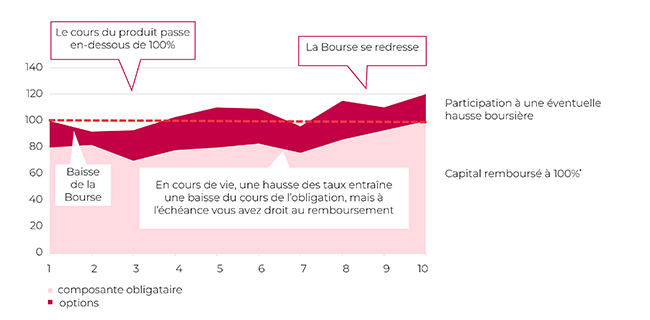

Pour rappel, le droit au remboursement du capital ne s’applique qu’à l’échéance finale. Pendant la durée du titre de créance structuré, la valeur peut être inférieure à l'investissement initial en raison de l’évolution des évolutions du marché.

- De ce fait, la valeur du volet obligations fluctue en fonction de l’évolution du taux: en cas de hausse, celle-ci diminue entre-temps et inversement.

- La valeur de l’option va également évoluer en fonction:

- des prestations de, par exemple, la Bourse sous-jacente

- de la volatilité (les fluctuations) de cette Bourse sous-jacente

- de la durée restante jusqu'à l'échéance finale

Le schéma ci-dessous illustre comment l’évolution des deux volets d’un titre de créance structuré (avec droit au remboursement total du capital investi) en influence le cours pendant toute la durée de l’investissement. L’évolution du volet obligataire est indiquée en rose et celle de l'option est indiquée en rouge.

* À l'échéance finale, l’investisseur a droit à un remboursement de 100% du capital investi dans la devise d'émission. En cas de faillite ou risque de faillite de l'émetteur et/ou du garant, imposé par l'autorité de résolution pour éviter la faillite, il court le risque de ne pas récupérer les sommes auxquelles il a droit et de perdre le montant investi.

Un large choix d'options pour générer le rendement potentiel

Belfius peut choisir parmi un large éventail d'investissements en options afin de profiter des opportunités du marché. En fonction des conditions du marché, l’option sous-jacente peut être un indice boursier, un panier d'actions, un fonds d’investissement, une devise ou un taux d'intérêt. Le rendement potentiel dépendra également des prestations de l'indice en question.

Il existe un large choix d’indices boursiers sous-jacents. Chaque mois, nous en sélectionnons un qui répond aux convictions des spécialistes en stratégie d'investissement de Belfius. Il peut s’agir d’un indice boursier régional ou sectoriel. Il existe dès lors suffisamment de possibilités pour diversifier les portefeuilles et opter pour la stratégie qui répond le mieux aux objectifs financiers.

Conclusion

Actuellement, il n’est pas si facile pour les investisseurs plus défensifs d’investir en Bourse. Les émissions structurées sans droit ou avec un droit partiel ou total au remboursement du capital investi - et dont le rendement potentiel dépend d'un indice d'actions - peuvent constituer une alternative pour ces investisseurs plus défensifs.

Toutefois... comme tout investissement, ces solutions structurées comportent des risques. Il faut donc bien comprendre les produits dans lesquels on souhaite investir et s'assurer qu’ils répondent aux attentes et conviennent au profil de l’investisseur. Avant d'investir, il faut donc lire le Prospectus de base et tous les suppléments éventuels, les final terms, la fiche produit ainsi que le document d'informations clés «KID».

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil en investissement personnalisé, pas de recommandation d’investissement, ni de recherche indépendante en matière d’investissement. Si vous êtes à la recherche de conseils en investissement personnalisés, vous pouvez vous adresser à votre conseiller financier qui se fera un plaisir d’examiner avec vous les effets éventuels de cette vision sur votre portefeuille d’investissements personnel. Les chiffres mentionnés sont des instantanés et sont susceptibles d’évoluer.