Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

12 maart 2025

Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

Amerikaanse overheidsobligaties worden door beleggers gewaardeerd om hun liquiditeit en stabiliteit.

Een goed gespreide portefeuille moet bestaan uit verschillende activaklassen (aandelen, obligaties, liquiditeiten, …) met een goede spreiding over sectoren en geografische regio's.

In een goed gespreide portefeuille zijn de rendementen van de verschillende beleggingen niet te afhankelijk van elkaar. Deze afhankelijkheid kan worden gemeten door correlatie, een statistische maat die de sterkte en richting van de relatie tussen twee variabelen aangeeft, variërend van -1 tot 1. Een correlatie van +1 wijst op een perfecte positieve correlatie, wat betekent dat de rendementen van de twee beleggingen perfect in dezelfde richting evolueren.

Over het algemeen is correlatie positief als de rendementen van twee activa in dezelfde richting bewegen, en negatief als de rendementen van de twee activa in tegengestelde richting bewegen. Hoe lager de correlatie, hoe beter de diversificatie.

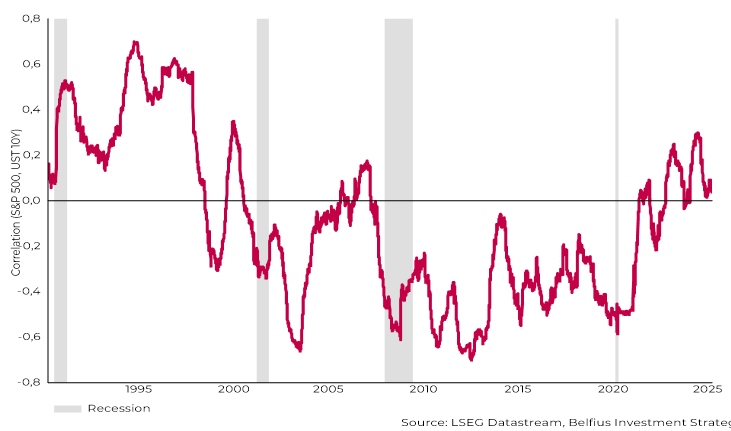

Amerikaans overheidspapier heeft doorgaans een lage correlatie met andere risicovollere activa zoals aandelen. De correlatie is echter niet constant en varieert in de tijd, en kan zelfs negatief zijn, wat betekent dat de koersen van de obligaties stijgen wanneer de aandelenmarkten dalen. Grafiek 1 illustreert de correlatie over de afgelopen 35 jaar tussen een Amerikaanse overheidsobligatie met een looptijd van 10 jaar en de Amerikaanse beursindex S&P 500, een index van de 500 grootste Amerikaanse bedrijven.

Grafiek 1: Correlatie tussen de obligatiekoers en de S&P 500 over de afgelopen 35 jaar

In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

Bij een index van het type ‘Total Return’ worden de dividenden van de aandelen opnieuw belegd in de index (in tegenstelling tot een index van het type ‘Price’). Meer informatie over deze index(en) vindt u op S&P 500® | S&P Dow Jones Indices

Met andere woorden, door activa die niet sterk gecorreleerd zijn, zoals obligaties van hoge kwaliteit, te combineren met andere risicovollere activa, kunnen beleggers de algehele schommelingen in hun portefeuille verminderen en mogelijk de risico-rendementverhouding verbeteren.

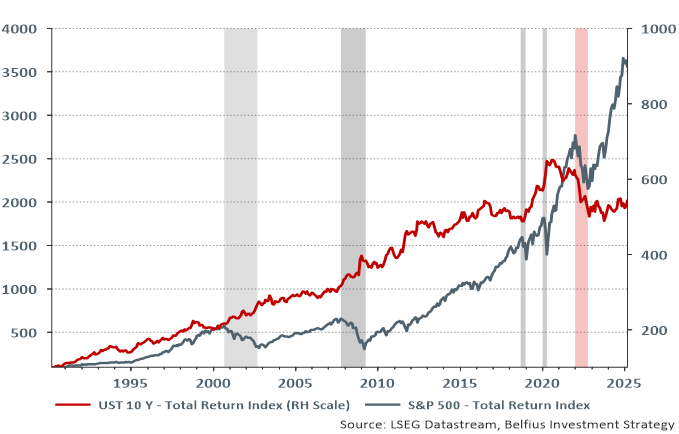

Omdat de relatie tussen de rendementen van twee activa niet constant is in de tijd, is het belangrijk om te begrijpen hoe ze zich gedragen tijdens perioden van marktschokken. Grafiek 2 toont het rendement een Amerikaanse overheidsobligatie met een looptijd van 10 jaar en de S&P 500.

Grafiek 2: Rendement van 10-jaars Amerikaanse overheidsobligatie en de S&P 500 over de afgelopen 35 jaar (Total Return)

In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

Bij een index van het type ‘Total Return’ worden de dividenden van de aandelen opnieuw belegd in de index (in tegenstelling tot een index van het type ‘Price’). Meer informatie over deze index(en) vindt u op S&P 500® | S&P Dow Jones Indices

Tabel: Rendementen van de S&P 500 en 10-jaars Amerikaanse overheidsobligatie tijdens een correctieperiode1

| Begin van de periode | Einde periode | S&P 500 | 10-jaars Treasuries |

|---|---|---|---|

| 04/09/2000 | 09/10/2002 | -47% | 27% |

| 09/10/2007 | 09/03/2009 | -55% | 23% |

| 20/09/2018 | 25/12/2018 | -19% | 4% |

| 19/02/2020 | 23/03/2020 | -34% | 9% |

| 03/01/2022 | 12/10/2022 | -24% | -17% |

In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

Wanneer de S&P 500 meer dan 20% verloor, deden Amerikaanse overheidsobligaties het over het algemeen goed (zie tabel). Dit was echter niet het geval in 2022 als gevolg van de hoge inflatie. In deze periode piekte de kerninflatie (zonder voeding en energie) op meer dan 5%.

In periodes van hoge inflatie (>3%) is de correlatie tussen de S&P 500 en Amerikaanse overheidsobligaties meestal positief (zoals in 2022). In dergelijke periodes werkt de diversificatie niet omdat een daling van de S&P 500 overeenkomt met een koersdaling van de obligaties.

Kwaliteitsvolle overheidsobligaties zoals de Amerikaansekunnen een interessante bron van diversificatie zijn. Let wel, de spreiding is minder effectief in periodes met hoge inflatie, zoals in 2022.

Bron: Belfius Investment Strategy

1 Bron : RefinitivDit document, opgesteld en verspreid door Belfius Bank, weerspiegelt de visie van Belfius Bank op de financiële markten. Het bevat geen gepersonaliseerd beleggingsadvies of -aanbevelingen, noch onafhankelijk onderzoek op beleggingsgebied. De vermelde cijfers geven de situatie op een bepaald moment weer en kunnen veranderen.

Als u gepersonaliseerd beleggingsadvies wil, kan u daarvoor terecht bij uw financieel adviseur. Die bekijkt graag met u welke gevolgen deze visie mogelijk heeft voor uw persoonlijke beleggingsportefeuille.

Resultaten uit het verleden, gesimuleerde resultaten uit het verleden of prognoses van toekomstige resultaten van een financieel instrument, een financiële index of een beleggingsdienst vormen geen betrouwbare indicatoren voor toekomstige resultaten.

Brutoresultaten kunnen beïnvloed worden door provisies, vergoedingen en andere lasten. Prestaties uitgedrukt in een andere munt dan die van het land van verblijf van de belegger zijn onderhevig aan wisselkoersschommelingen, met een negatieve of positieve impact op de resultaten. Indien dit document verwijst naar een specifieke fiscale behandeling, dan is deze informatie afhankelijk van de individuele situatie van elke belegger en kan deze onderhevig zijn aan wijzigingen.