Nicolas Deltour

Head of Investment Strategy

Frédéric Heirebaudt

Investment Strategy

3 april 2024

Nicolas Deltour

Head of Investment Strategy

Frédéric Heirebaudt

Investment Strategy

2023 werd het jaar van de Amerikaanse "Magnificent Seven". Deze bedrijven zijn geliefd bij beleggers omdat verwacht wordt dat ze volop zullen kunnen profiteren van de AI-revolutie (of Artificiële Intelligentie). Bij de zeven vinden we dan ook 5 technologiespelers (Nvidia, Meta, Alphabet, Apple, Microsoft), naast Amazon en autobouwer Tesla.

Net zoals de Magnificent Seven zijn de Granola’s bedrijven die kunnen buigen op een sterke merknaam en een solide balans. Het zijn wereldleiders in hun activiteiten: Nestlé voor voeding, LVMH voor luxe, L'Oréal voor cosmetica, Novo Nordisk voor de behandeling van diabetes, ....

De Granola’s kennen eerder een vrij stabiele groei en betalen een behoorlijk dividend. Qua marktkapitalisatie zijn ze kleiner en de waarderingen (bv. koers/winst-ratio’s) zijn gemiddeld goedkoper dan de Magnificent Seven.

Hoewel de gezondheidszorg sterk vertegenwoordigd is (zes aandelen op elf), zijn de Europese GRANOLAS veel gediversifieerder dan de Amerikaanse "Magnificent Seven". Binnen de Granola’s vinden we 4 sectoren: gezondheidszorg 32 %, defensieve consumptiegoederen 26 %, cyclische consumptiegoederen 29 % en technologie 14 % (het gewicht werd berekend volgens marktkapitalisatie).

De Granola’s bieden een gemiddeld dividendrendement van 2,5%, wat meer is dan de 1,5% van de Amerikaanse S&P 500 en vooral meer dan het pover dividend van 0,3% van de Magnificent 7.1

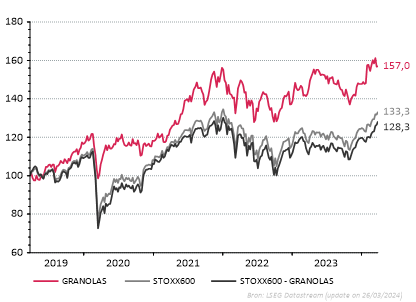

De afgelopen 5 jaar presteerden de Granola’s alvast beter dan de brede Europese beursindex Stoxx 600. De koers/winst verhouding ligt gemiddeld op 20, maar dat is volgens Goldman Sachs een aanvaarbare waardering voor kwaliteitsbedrijven. Het gemiddelde ligt trouwens 30% lager dan de waardering van de Magnificent 7.1

Misschien is het wel de prijs die moet worden betaald om aandelen te kopen die staan voor een robuuste, voorspelbare groei met stabiele marges en activiteiten in defensieve sectoren met een businessmodel dat moeilijk te beconcurreren valt.

De rendementen uit het verleden vormen geen betrouwbare indicator voor toekomstige rendementen.

(1)Bron : Goldman Sachs

De vermelde ondernemingen dienen enkel ter illustratie en vormen geen aankoopaanbeveling.

Let op: rendementen uit het verleden, simulaties van rendementen uit het verleden en de voorspelde toekomstige rendementen van een financieel instrument, een financiële index, een strategie of een beleggingsdienst, zijn geen betrouwbare indicatoren voor toekomstige rendementen. Brutorendementen kunnen worden beïnvloed door provisielonen, kosten en andere lasten. Rendementen die uitgedrukt zijn in een andere munt dan die van de woonstaat van de belegger, zijn onderhevig aan wisselkoersschommelingen, die de meerwaarden positief of negatief kunnen beïnvloeden.

Dit document, opgesteld en verspreid door Belfius Bank, geeft de visie van Belfius Bank op de financiële markten weer. Het bevat geen gepersonaliseerd beleggingsadvies of -aanbevelingen, noch onafhankelijk onderzoek op beleggingsgebied. Als u gepersonaliseerd beleggingsadvies wil, kan u daarvoor terecht bij uw financieel adviseur. Hij bekijkt graag met u welke gevolgen deze visie mogelijk heeft voor uw persoonlijke beleggingsportefeuille. De vermelde cijfers zijn een momentopname en onderhevig aan wijzgingen.