Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

24 septembre 2025

Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

En septembre, le prix de l'or a dépassé pour la première fois de son histoire la barre symbolique des 100 000 euros le kilogramme. Cette forte hausse observée au cours des trois dernières années soulève la question suivante: s'agit-il d'une bulle spéculative ou le prix de l'or peut-il encore augmenter ?

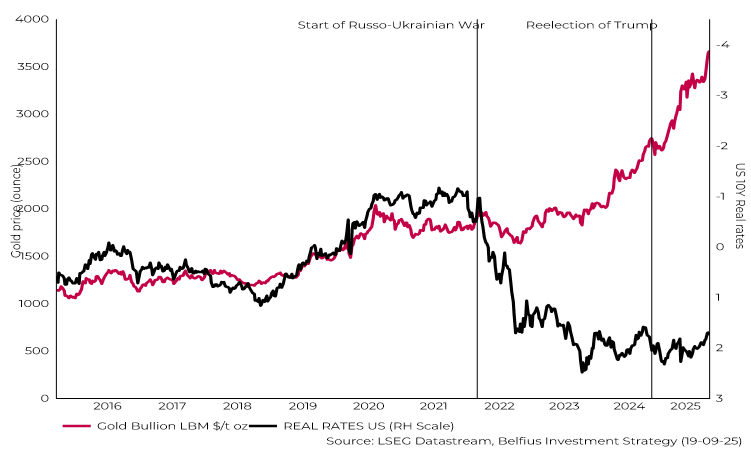

En seulement trois ans, le prix d'une once d'or (31,1 grammes) a augmenté de 120 %, passant de 1 667 dollars en septembre 2022 à près de 3 700 dollars aujourd'hui. Cette hausse (voir graphique 1, courbe rouge, axe de droite) n'est pas exceptionnelle, surtout si l'on considère le contexte historique. Les « périodes de ruée vers l'or » se caractérisent par l'incertitude économique, les tensions géopolitiques et la recherche accrue de valeurs refuges.

Depuis les années 60, quatre grandes hausses ont influencé les marchés de l'or. Les deux premières ont eu lieu dans les années 70. La fin de la convertibilité (ou échangeabilité) du dollar en or en 1971 et les crises pétrolières de 1973 et 1979 ont provoqué deux phases de forte hausse consécutives, chacune d'une durée d'environ quatre ans, avec des hausses spectaculaires de 400 à 500%.

La troisième grande hausse a commencé en 2001, après l'éclatement de la bulle Internet. Ce rallye a duré plus longtemps, mais avec une hausse plus modeste (+260 %) par rapport aux précédents.

Enfin, la quatrième reprise s'est produite pendant la crise financière de 2008. Elle présente des similitudes frappantes avec la dynamique actuelle, tant en termes de durée que d'ampleur.

Tableau: Trimestres marqués par une forte hausse du prix de l'or

| Début | Fin | Nombre de trimestres (T) | Hausse en % |

|---|---|---|---|

| T2 1970 | T1 1975 | 19 | 410 |

| T3 1976 | T3 1980 | 16 | 500 |

| T4 2001 | T1 2008 | 25 | 260 |

| T3 2008 | T3 2011 | 12 | 130 |

| T3 2022 | T3 2025… | 12 | 120 |

Source: Investment Strategy

Les performances passées ne préjugent pas des performances futures.

L'or évolue traditionnellement en fonction des taux d'intérêt réels. Depuis quelques années, il bénéficie toutefois d'un soutien structurel supplémentaire: la demande croissante des banques centrales, en particulier celles des pays émergents.

Cette dynamique s'est renforcée après le gel des réserves de devises de la Russie. Elle a incité de nombreux pays à continuer d'augmenter leurs réserves d'or. Ils souhaitent se prémunir contre les risques géopolitiques et réduire leur dépendance vis-à-vis du système financier dominé par les États-Unis.

Les banques centrales des pays émergents, dont la part d'or dans leurs réserves est en moyenne beaucoup plus faible que celle des pays développés, devraient continuer à acheter de l'or, ce qui soutient son prix.

Graphique: Évolution du prix d'une once d'or en USD (axe gauche) et des taux d'intérêt réels aux États-Unis (axe droit inversé)

Les performances passées ne préjugent pas des performances futures.

Autres facteurs favorables

Certains facteurs susceptibles d'entraîner une baisse ne doivent toutefois pas être exclus. Ainsi, l'impact des droits de douane à l'importation pourrait peser plus lourdement que prévu sur l'inflation américaine, ce qui contraindrait la Fed à resserrer sa politique monétaire. De plus, certaines banques centrales de pays émergents pourraient marquer une pause dans leurs achats. Par ailleurs, les niveaux records récemment atteints pourraient inciter une partie des investisseurs à accorder davantage d'attention aux valorisations.

Plusieurs facteurs ont soutenu la hausse du prix de l'or ces dernières années. La hausse observée depuis début 2022 ne semble pas exceptionnelle par rapport aux cycles historiques. Même si certains facteurs pourraient temporairement freiner cette dynamique, le rôle de valeur refuge de l'or et les facteurs structurels sous-jacents pourraient éventuellement prolonger ce cycle haussier.

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil en investissement personnalisé, ni de recommandation d’investissement ou de recherche indépendante en matière d’investissements. Les chiffres cités reflètent une situation à un moment donné et sont susceptibles d’évoluer.

Si vous êtes à la recherche de conseils en investissement personnalisés, vous pouvez vous adresser à votre conseiller financier qui se fera un plaisir d'examiner avec vous les effets éventuels de cette vision sur votre portefeuille d'investissements personnel.

Les performances passées, les simulations de performances passées et les prévisions de performances futures d’un instrument financier, d’un indice financier, d’une stratégie ou d’un service d’investissement ne sont pas des indicateurs fiables des performances futures.

Les performances brutes peuvent être impactées par des commissions, frais et autres charges. Les performances exprimées dans une autre devise que celle du pays de résidence de l’investisseur subissent les fluctuations du taux de change, ce qui peut avoir un impact positif ou négatif sur les résultats. Si ce document fait référence à un traitement fiscal particulier, une telle information dépend de la situation individuelle de chaque investisseur et peut faire l’objet de modifications.