Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

18 octobre 2023

Nicolas Deltour

Head of Investment Strategy

Olivier Fumiere

Investment Strategy

Comprendre les déterminants de l’offre et de la demande de l’or ainsi que ses caractéristiques s’avère essentiel pour aborder son utilité dans un portefeuille d’investissement. Nous présentons ci-dessous quelques traits de cet actif très particulier.

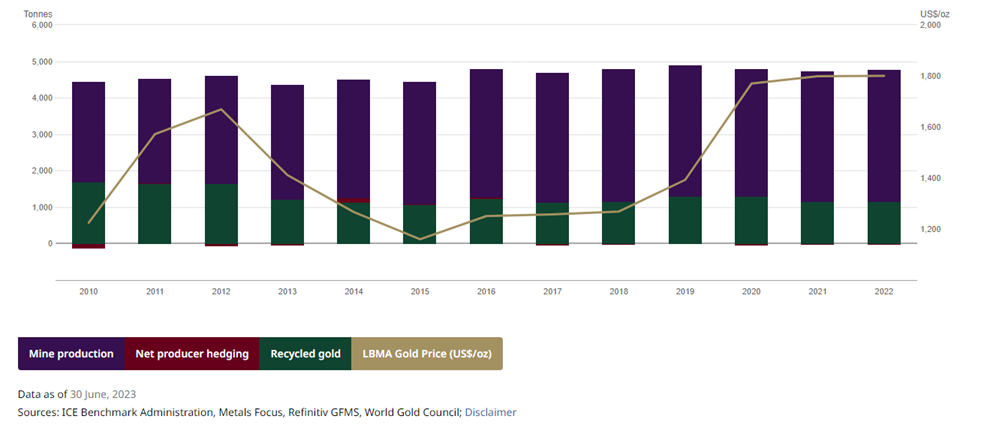

L’offre aurifère provient principalement de deux sources: l’extraction minière et le recyclage. En 2022, l’offre mondiale d’or s’établissait à environ 4.800 tonnes, dont trois-quarts (3.626 tonnes) provenait de l’extraction et un-quart (1.140 tonnes) du recyclage.

L’offre d’or est relativement stable depuis 2010 (voir graphique 1).

D’un point de vue géographique, la Chine, la Russie et l’Australie sont les plus grands producteurs mondiaux (en 2022). Ils se partagent chacun environ 10 % de part de marché.

Graphique 1: Décomposition de l’offre mondiale d’or depuis 2010

L’or possède de multiples propriétés qui font de lui un métal extrêmement prisé. Il est conducteur, inoxydable, ductile et peut être combiné à d’autres métaux pour former des alliages. En outre, les réserves d’or sont limitées. On estime que le volume d’or extrait dans le monde au cours de l’histoire représente environ un cube de 22 mètres de cotés.

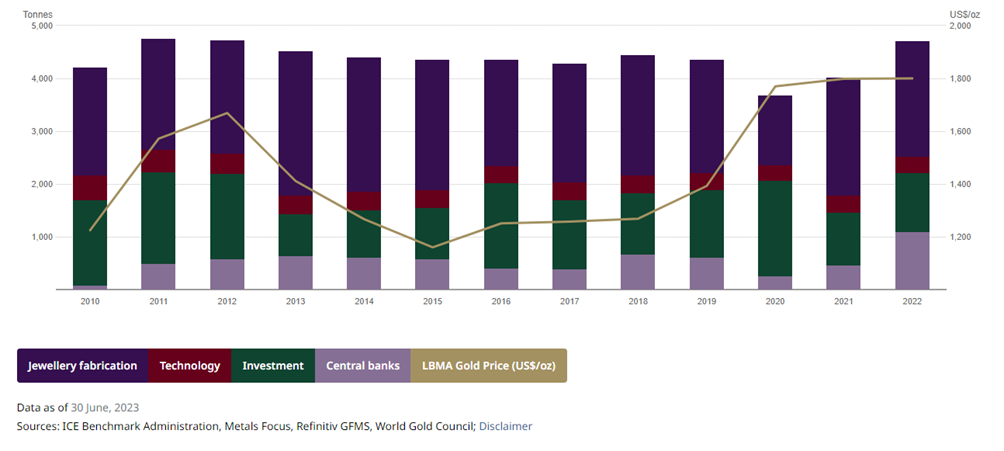

Ces caractéristiques font de l’or un métal précieux très recherché non seulement dans le domaine de l’industrie et de la bijouterie mais également par les banques centrales et les investisseurs. Cette diversité engendre une certaine stabilité de la demande.

Graphique 2: les diverses utilisations de l’or depuis 2010

Nous distinguons généralement deux types d’investisseurs. Ceux dont l’objectif est tactique, en achetant et en vendant de l’or pour réaliser un profit, et ceux dont l’objectif est stratégique, en maintenant une partie d’or de manière permanente en portefeuille à des fins de sécurité.

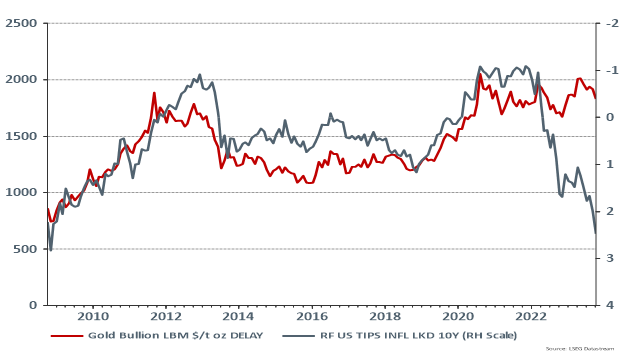

D’un point de vue tactique, le resserrement monétaire et la hausse de taux d’intérêt est un facteur négatif. Pour le détenteur d’or, une hausse des taux d’intérêt représente un coût d’opportunité. Au plus les taux montent, aux plus le manque à gagner est important. Cette situation s’accompagne généralement de la vente de cet actif, donc d’une baisse de son prix. Dans les faits, il existe généralement une forte relation (inverse) entre le prix de l’or et les taux d’intérêt réels, c’est-à-dire après déduction de l’inflation anticipée (graphique 3). Dans cette optique, le niveau élevé des taux pourrait peser sur le prix de l’or.

Graphique 3: Prix d’une once d’or en USD (à gauche) et taux d’intérêt réels aux Etats-Unis (inversé, à droite)

Source: Refinitv-Datastream 11/10/23

D’un point de vue stratégique, la détention d’or peut s’avérer intéressante. Les crises, qu’elles soient macro-économiques, financières, géopolitiques ou autres, sont souvent difficiles à anticiper et s’accompagnent généralement de corrections importantes des marchés. Il est fort probable que dans un tel scénario, l’or jouera de nouveau son rôle de valeur refuge.

Les banques centrales détiennent d’importants stocks d’or et en sont des acheteuses nettes depuis 2010. Ces achats ont été exceptionnellement élevés en 2022 (voir graphique 2). Le conflit en Ukraine a fondamentalement changé les relations internationales. Le gel des avoirs russes à l’étranger et en particulier les avoirs en USD a soulevé la question de la pertinence de cette devise comme valeur sûre. Certains pays, principalement émergents, semblent en douter et sont de plus en plus tentés de réduire leur dépendance au USD. Il est donc possible que le USD perdra en importance dans les échanges internationaux. Nous pourrions dès lors assister à une diminution du USD dans les réserves des banques centrales, et ce, au bénéfice de l’or. Les achats d’or que nous observons de la part des banques centrales, notamment Russe, Chinoise, Indienne…, pourraient donc se poursuivre.

La part d’or dans un portefeuille dépend à la fois des objectifs tactiques et stratégiques de l’investisseur. S’il est plutôt difficile de choisir le bon moment pour acheter ou vendre de l’or, la détention stratégique d’or au sein d’un portefeuille s’est souvent avérée être une bonne source de diversification pour faire face aux chocs extrêmes.

Source: https://www.gold.org

Ce document, rédigé et publié par Belfius Banque, donne la vision de Belfius Banque sur les marchés financiers. Il ne contient pas de conseil en investissement personnalisé, pas de recommandation d’investissement, ni de recherche indépendante en matière d’investissement. Si vous êtes à la recherche de conseils en investissement personnalisés, vous pouvez vous adresser à votre conseiller financier qui se fera un plaisir d’examiner avec vous les effets éventuels de cette vision sur votre portefeuille d’investissements personnel. Les chiffres mentionnés sont des instantanés et sont susceptibles d’évoluer.

Attention: les rendements du passé, les simulations de rendements du passé et les prévisions de rendements futurs d'un instrument financier, d'un indice financier, d'une stratégie ou d’un service d'investissement ne constituent pas des indicateurs fiables des rendements futurs. Les rendements bruts peuvent être influencés par des commissions, frais et autres charges. Les rendements libellés dans une autre devise que celle de l’État de résidence de l’investisseur sont soumis à des fluctuations du cours de change, qui peuvent avoir un impact positif ou négatif sur les plus-values.