Fonds d’épargne-pension: un avantage fiscal maintenant, un capital pour plus tard

Fonds d’épargne-pension:

un avantage fiscal maintenant,

un capital pour plus tard

Fonds d’épargne-pension:

un avantage fiscal maintenant,

un capital pour plus tard

150 euros pour votre épargne-pension!

Vous n’avez pas d’épargne-pension? Créez un ordre permanent de minimum 35 euros par mois pendant au moins 2 ans ou versez directement le montant maximum annuel de 1.050 euros et recevez 50 euros.

Vous avez déjà une épargne-pension dans une autre banque? Transférez-là sans frais chez Belfius avec un montant de minimum 150 euros et recevez 100 euros en plus, soit 150€ au total!

En épargnant pour votre pension dès aujourd’hui, vous vous donnez de belles perspectives pour demain, mais aussi dès maintenant.

Souscrire un fonds d’épargne-pension1, c’est bien plus qu’une simple épargne pour votre pension.

Les fonds comportent des risques (liquidité, crédit, change et inflation) et des frais. Le capital et/ou le rendement n’est (ne sont) pas garanti(s) ou protégé(s).

En épargnant pour votre pension dès aujourd’hui, vous vous donnez de belles perspectives pour demain, mais aussi dès maintenant.

Souscrire un fonds d’épargne-pension1, c’est bien plus qu’une simple épargne pour votre pension.

Les fonds comportent des risques (liquidité, crédit, change et inflation) et des frais. Le capital et/ou le rendement n’est (ne sont) pas garanti(s) ou protégé(s).

Vous avez actuellement le choix entre 2 formules qui correspondent à 2 plafonds fiscaux.

La formule standard

La formule plus élevée

Vous avez actuellement le choix entre 2 formules qui correspondent à 2 plafonds fiscaux.

La formule standard

La formule plus élevée

Souscrivez votre fonds d’épargne-pension via votre app Belfius ou Belfius Direct Net en seulement quelques clics.

Vous avez le choix entre 3 formules flexibles de versement:

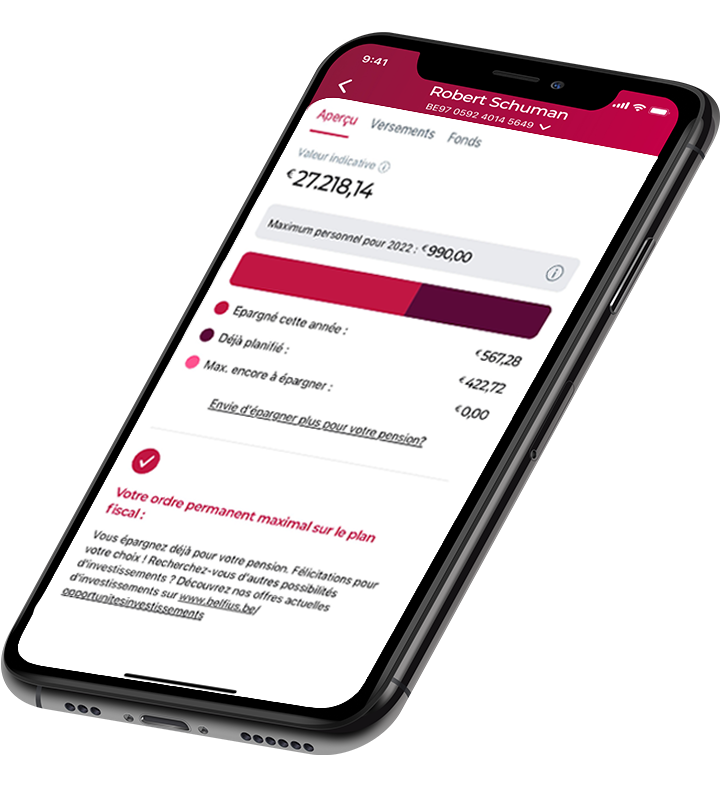

Via votre app Belfius ou Belfius Direct Net, vous pouvez suivre à tout moment l’évolution de votre fonds d’épargne-pension.

Vous avez déjà une épargne-pension dans une autre banque? Vous n'êtes pas pleinement satisfait de votre fonds actuel? Ou vous souhaitez centraliser toutes vos affaires bancaires ? Vérifiez qu’il s’agit bien d’un fonds d’épargne-pension. Si tel est le cas, vous pouvez transférer directement votre capital chez Belfius.

1 Un fonds, également appelé fonds commun de placement ou sicav, est un instrument financier qui vous permet d’investir dans un portefeuille de valeurs mobilières (actions, obligations,...) en suivant une stratégie d’investissement déterminée. Même si les fonds présentent plusieurs avantages, ils comportent des risques et des frais. Le capital et/ou le rendement n’est (ne sont) pas garanti(s).

2 Selon votre situation personnelle et à condition que vous ayez suffisamment de revenus imposables.

3 Plus d’infos.

4 Attention, à partir de votre 55e anniversaire, vous ne pouvez en principe plus augmenter vos versements afin d’éviter une taxation désavantageuse.