Maud Reinalter,

Chief Investment Officer

Donovan Dath,

Portfolio Manager

9 mars 2026

Au cours des derniers jours, les tensions géopolitiques au Moyen-Orient se sont poursuivies, à la suite d’opérations militaires menées par les États-Unis et Israël contre plusieurs cibles en Iran. Ces frappes ont déclenché une série de représailles iraniennes, incluant des actions visant des pays voisins ainsi que certaines infrastructures et routes maritimes stratégiques du Golfe.

L’un des points de tension majeurs reste le détroit d’Ormuz, passage clé pour le commerce mondial d’énergie. Ce corridor maritime reste quasiment à l’arrêt ce qui accroit l’incertitude sur l’approvisionnement énergétique mondial, alors qu’environ un cinquième du pétrole consommé dans le monde transite habituellement par cette zone.

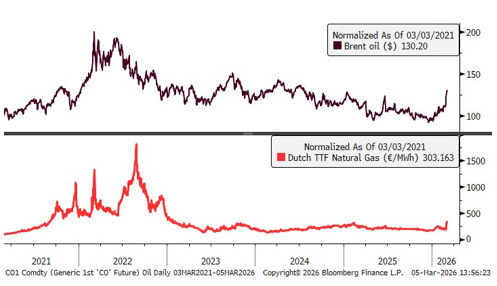

Les marchés financiers continuent de réagir à cette montée du risque géopolitique. Les prix du pétrole ont enregistré une hausse marquée, atteignant leurs plus hauts niveaux depuis plusieurs mois, alimentés par les craintes de perturbations durables de l’offre énergétique. Le gaz naturel a également progressé, reflétant la sensibilité des marchés de l’énergie à l’évolution de la situation dans la région.

Sur les marchés financiers globaux, l’environnement s’est caractérisé par une incertitude accrue. Les actifs dits « refuges », comme le dollar, ont bénéficié d’un regain de demande (l’or restant plutôt stable après la forte progression de ces derniers mois), tandis que les marchés actions continuent de montrer des signes de nervosité, en particulier dans les secteurs les plus sensibles à l’énergie et au transport.

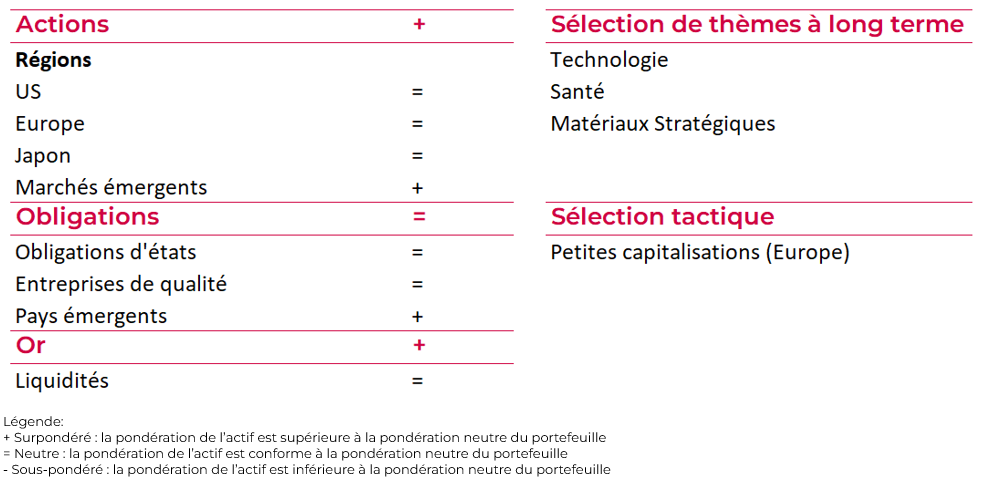

Pour l’instant, la réaction des marchés reste principalement concentrée sur le canal énergétique et sur le risque d’un choc inflationniste si la hausse des prix du pétrole devait se prolonger. L’évolution de la situation dépendra largement de l’ampleur du conflit, de son éventuelle régionalisation et de son impact sur les flux énergétiques mondiaux. Chez Belfius Asset Management, nous avons quelque peu réduit le risque dans nos portefeuilles en diminuant l’exposition à la dette émergente (pénalisée notamment par un dollar plus fort) ou en prenant des protections supplémentaires sur la partie action là où cela était possible (via dérivées) ou une augmentation du poids de l’or. Notre scénario de base repose sur le fait que le conflit restera limité dans le temps et ne dérapera pas dans toute la région.

L’inflation annuelle a atteint 1,9% en février, contre 1,7% en janvier, un niveau légèrement supérieur aux anticipations du marché. Cette hausse modérée met fin à plusieurs mois de ralentissement progressif de l’inflation dans la région. La principale contribution provient du secteur des services, dont l’inflation a accéléré à 3,4%, reflétant la persistance de pressions salariales et de coûts domestiques. Les prix de l’alimentation, de l’alcool et du tabac sont restés relativement élevés, autour de 2,6%, tandis que l’inflation des biens industriels hors énergie a légèrement progressé.

À l’inverse, les prix de l’énergie continuaient de peser à la baisse sur l’indice global, même si leur recul s’est atténué (-3,2% sur un an contre -4,0% le mois précédent). Cette dynamique explique en grande partie pourquoi l’inflation globale reste sous la cible de 2% de la BCE malgré la résistance des composantes domestiques.

L’inflation sous-jacente, excluant énergie, alimentation, alcool et tabac, a également rebondi à environ 2,4%, signalant que les pressions de prix dans les services restent persistantes. Pour les marchés, cette publication intervient dans un contexte susceptible de soutenir les prix de l’énergie et donc l’inflation européenne dans les prochains mois. Nous surveillons ainsi de près l’évolution des coûts énergétiques et ses implications pour la trajectoire de politique monétaire de la BCE, qui devraient être limités si le conflit ne s’éternise pas trop longtemps.

Lors de l’Assemblée Nationale Populaire du 5 mars, la Chine a fixé son objectif de croissance économique annuelle pour 2026 entre 4.5% et 5%, soit le plus bas niveau depuis le début des années 1990. Cela représente une reconnaissance officielle du ralentissement de la croissance chinoise, en partie déclenchée par la faiblesse persistante du secteur immobilier du pays, et par les tensions commerciales avec les Etats-Unis.

Pékin a cependant maintenu son objectif de déficit budgétaire inchangé à environ 4% du produit intérieur brut (PIB) et son objectif d’inflation des prix de la consommation à environ 2%. La Chine vise également à maintenir le taux de chômage à environ 5.5% et compte créer 12 millions nouveaux emplois urbains.

Par ailleurs, les décideurs politiques misent toujours sur le secteur technologique. Le gouvernement chinois a déclaré qu’il allait augmenter ses investissements dans la recherche scientifique et améliorer l’environnement afin de favoriser l’innovation pour les cinq prochaines années.

Les autorités cherchent également à gérer l’impact des revenus des droits de douane américains et les risques géopolitiques avant la visite prévue du président américain Donald Trump en Chine à la fin du mois de mars.

Malgré ce ralentissement par rapport aux années précédentes, la croissance économique chinoise reste relativement élevée à l’échelle mondiale et supérieure à celle observée dans d’autres économies, telles que les Etats-Unis ou l’Europe. Chez Belfius Asset Management, nous restons surpondérés sur les actions des marchés émergents. Même si le pays est sujet à des contraintes en termes d’importation de produits pétroliers, d’autres sources d’approvisionnement existent, ce qui pourrait limiter l’impact économique à court terme sur le pays.

Nous restons à l’heure actuelle attentifs, compte tenu de la performance robuste de l'économie mondiale au cours de l'année écoulée face à de multiples chocs. Alors que Donald Trump a, au cours de l'année écoulée, déclenché une guerre commerciale, attaqué des institutions américaines (dont la Réserve fédérale) et menacé des alliés au sujet du Groenland, la croissance mondiale s'est révélée résiliente. L'inflation reste sous contrôle et certains indices actions ont atteint de nouveaux sommets malgré les chocs.

Pour isoler partiellement les portefeuilles, il n'existe pas d'actif défensif universel capable de les protéger totalement d'un conflit prolongé au Moyen-Orient. Cependant, les métaux précieux et le dollar constituent historiquement une couverture efficace contre les flambées des prix de l'énergie et l'inflation par les coûts qui en résulte. Les actions de défense que nous détenons en portefeuille devraient également être bien soutenues. Nos efforts se concentrent toujours sur les jours à venir pour évaluer la réaction du marché et les prochaines décisions prises par M. Trump.

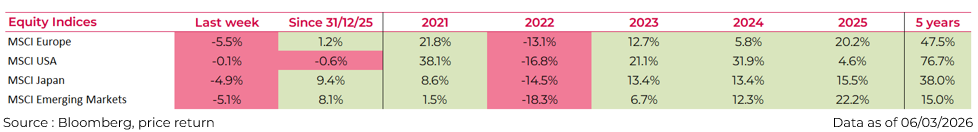

Les performances du passé ne sont pas un indicateur fiable des performances actuelles ou futures.

Dans le cas d’un indice de type «Price» les dividendes des actions ne sont pas réinvestis dans l’indice (par opposition à un indice de type «Total Return»). Vous trouverez plus d’informations concernant ces indices sur MSCI Europe Index; MSCI USA Index; MSCI Japan Index; MSCI Emerging Markets Index.

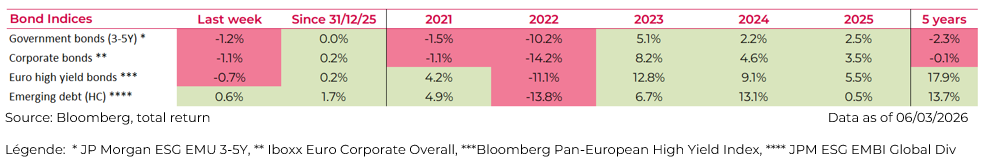

Légende: * JP Morgan ESG EMU 3-5Y, ** Iboxx Euro Corporate Overall, ***Bloomberg Pan-European High Yield Index, **** JPM ESG EMBI Global Div

Les performances du passé ne sont pas un indicateur fiable des performances actuelles ou futures.

Pour un indice du type ‘Total Return’, les dividendes des actions sont réinvestis dans l’indice (contrairement à un indice du type ‘Price’). Vous trouverez plus d’informations concernant ces indices sur JAN12_ESG_EMU_Government_Bond_IG_Index_Methodology ; iboxx-eur-dashboard.pdf (spglobal.com) ; Bloomberg Pan-European High Yield Total Return Index; J.P. Morgan ESG EMBI Global Diversified Index.

#Inflation #Pétrole #Gaz

L’inflation de la zone euro a surpris à la hausse à 1,9% en février, légèrement au-dessus de la prévision de 1,7% et supérieure au chiffre de janvier.

La nouvelle flambée des prix de l’énergie, amplifiée par l’escalade des tensions, a ravivé les craintes d’un retour de l’inflation, changeant les anticipations vers moins de baisses de taux de la part de la banque centrale européenne, voire d’éventuelles hausses plus tard dans l’année. Alors que les marchés intégraient ces risques, les anticipations d’inflation à court terme ont fortement augmenté, entraînant des ventes mondiales d’obligations d’État et faisant grimper les rendements sur l’ensemble de la courbe.

Chez Belfius Asset Management, notre scénario de base reste que toute perturbation de l’approvisionnement énergétique mondial sera de courte durée, à condition qu’aucune infrastructure pétrolière critique ne soit endommagée. L’incertitude serait dès lors de court terme avant que les marchés ne se recentrent sur des fondamentaux économiques mondiaux solides.

Hausse des prix du pétrole ($) et du gaz (€/MWh), mais nous sommes loin des niveaux de 2022

Sources: Financial Times, Bloomberg, Belfius Asset Management

Le dollar américain se renforce contre l'euro

Sources: Financial Times, Bloomberg, Belfius Asset Management

Les résultats passés ne constituent pas une indication fiable des résultats actuels ou futurs.

#Dollar #Géopolitique #ValeurRefuge

Le dollar américain s’est renforcé alors que les investisseurs se tournaient vers des actifs refuges en raison de l’escalade des tensions entre les États-Unis et l’Iran, inversant ainsi le sentiment précédemment baissier envers la devise.

La hausse des prix du pétrole a encore poussé à la hausse les anticipations d’inflation et réduit la probabilité de baisses de taux de la Fed à court terme. La position des États-Unis en tant que grand exportateur d’énergie rend également son économie relativement plus résiliente face à la hausse des prix de l’énergie.

Ces facteurs soutiennent le dollar américain à court terme. Cependant, le récit macroéconomique plus large indique toujours un affaiblissement progressif du dollar sur le long terme.

#Emploi #Mécontentement #Escalade

L'économie américaine a enregistré une baisse significative de 92 000 emplois, un chiffre inférieur aux prévisions du marché et à la forte hausse observée en janvier. Ce recul, conjugué aux gains de productivité liés à l'intelligence artificielle qui permettent de réduire les effectifs, contraint la Réserve fédérale à revoir sa stratégie de taux d'intérêt face à une inflation persistante et aux tensions géopolitiques.

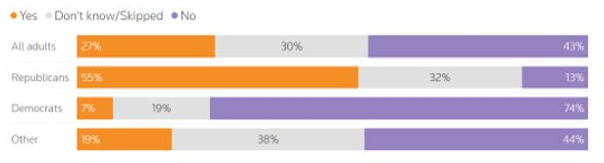

Malgré la stabilité des chiffres de l’emploi, le public américain demeure profondément sceptique quant aux actions militaires actuelles. Un citoyen sur quatre seulement soutient les frappes contre l’Iran, beaucoup craignant qu’une nouvelle escalade finisse par éroder leur pouvoir d’achat. Si le marché du travail tient bon pour l’instant, le sondage suggère que les électeurs privilégient leur portefeuille à la guerre. Avec 56% du public estimant que le Président a trop tendance à recourir à la force, la résilience économique pourrait ne pas suffire à maintenir le soutien au conflit.

Les Américains approuvent-ils les attaques sur l’Iran?

Sources: Financial Times, Bloomberg, Belfius Asset Management

Ce document, rédigé et publié par Belfius Asset Management, donne la vision de Belfius Asset Management sur les marchés financiers. Elle ne contient pas de conseil en investissement personnalisé, ni de recommandation d’investissement ou de recherche indépendante en matière d’investissement. Si vous êtes à la recherche de conseils en investissement personnalisés, vous pouvez vous adresser à votre Private Banker ou Wealth Manager qui se fera un plaisir d’examiner avec vous les effets éventuels de cette vision sur votre portefeuille d’investissements personnel. Les chiffres mentionnés sont des instantanés et sont susceptibles d’évoluer.

Les entreprises mentionnées sont citées à titre d'exemple et leur mention ne constitue pas une recommandation d'achat.

Les performances passées, les simulations de performances passées et les prévisions de performances futures d’un instrument financier, d’un indice financier, d’une stratégie ou d’un service d’investissement ne sont pas des indicateurs fiables des performances futures.

Les performances brutes peuvent être impactées par des commissions, frais et autres charges. Les performances exprimées dans une autre devise que celle du pays de résidence de l’investisseur subissent les fluctuations du taux de change, ce qui peut avoir un impact positif ou négatif sur les résultats. Si ce document fait référence à un traitement fiscal particulier, une telle information dépend de la situation individuelle de chaque investisseur et peut faire l’objet de modifications.