La fin de l’année approche, et nous donne l’occasion de faire le point sur 365 jours riches en événements. Alors que la pandémie de Covid commençait à nous laisser un peu de répit, la guerre qui s’est déclarée en Europe a semé un vent de panique, avec les conséquences que nous connaissons: hausses de prix sans précédent, crise de l’énergie et fluctuations sur les marchés financiers.

L’inflation va-t-elle fléchir?

D’après les prévisions, l’inflation devrait repartir à la baisse en 2023. En effet, depuis cet automne, les prix du pétrole et du gaz ont chuté, tout comme le prix d’autres matières premières. En outre, le consommateur serre davantage les cordons de la bourse, ce qui a pour effet de freiner la demande et donc les futures hausses de prix. Belfius Research prévoit une inflation moyenne de 5,5 % dans la zone euro pour 2023, ce qui est toujours nettement supérieur à l’objectif de 2 % fixé par la Banque centrale européenne.

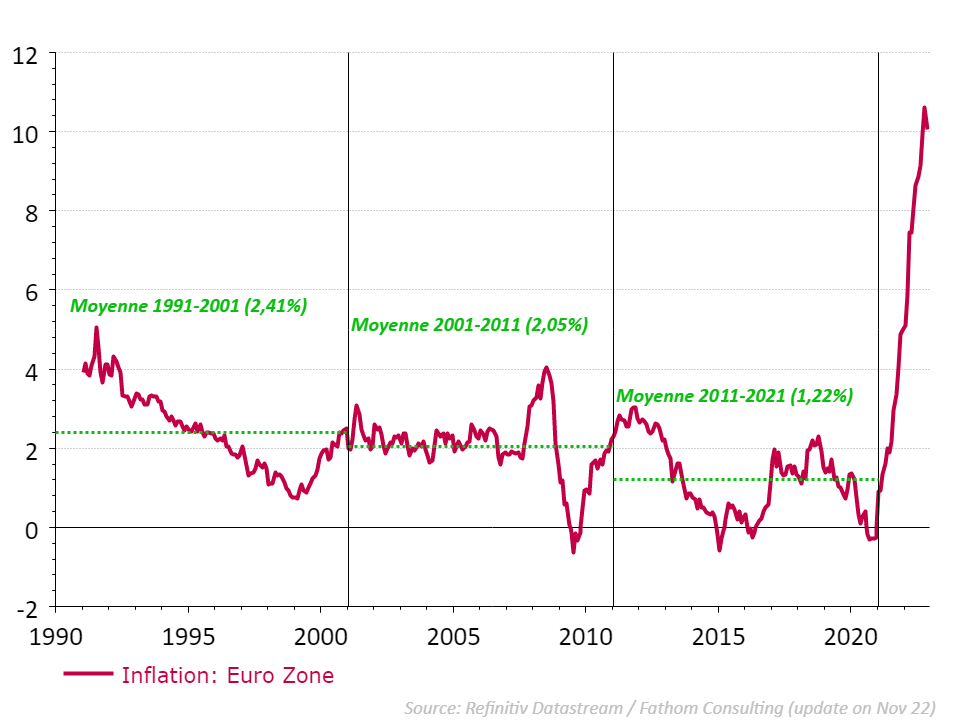

Des années 1990 jusqu’à la mi-2021, les pays développés (la zone euro, les USA, le Japon, etc.) ont connu une période pratiquement ininterrompue de baisse des taux d’inflation, voire une déflation dans certaines régions. Cette tendance s’explique en majeure partie par la mondialisation avec, entre autres, des produits bon marché provenant de Chine. Fin 2021, les économistes et les banques centrales pensaient que la poussée inflationniste serait temporaire, que les problèmes d’approvisionnement seraient résolus et que les habitudes de consommation (et les prix) se renormaliseraient une fois la pandémie de Covid derrière nous. C’était sans compter sur la guerre qui a bouleversé ce scénario en faisant exploser les prix de l’énergie. Ajoutons à cela un certain nombre de tendances structurelles, et on en arrive tout doucement à se dire que l’ère d’inflation (extrêmement) basse pourrait bien être définitivement révolue.

Graphique: L’inflation va ralentir, mais la tendance structurellement baissière touche à sa fin.

-

Démographie

Le monde occidental et la Chine sont confrontés à un vieillissement de la population. Cette situation a des répercussions sur la main-d’œuvre disponible, en baisse, et sur la production, difficile à augmenter. Les travailleurs se trouvent, en outre, en position de force pour négocier, ce qui peut avoir pour effet une hausse des salaires. Le marché du travail américain est, lui aussi, un bon exemple de ce qu’une pénurie de main-d’œuvre peut signifier en termes d’inflation. -

Décarbonisation

La transition vers les énergies vertes est indispensable et nécessitera des investissements de plusieurs milliards. Elle peut entraîner un déséquilibre temporaire entre l’offre et la demande, et donc une augmentation des prix de l’énergie. Les progrès technologiques permettront, quant à eux, de réduire progressivement le coût de l’énergie renouvelable. -

Démondialisation

Les tensions géopolitiques amènent les entreprises à repenser leurs chaînes de production mondiales. Augmenter la production locale n’est plus un sujet tabou. La fiabilité des fournisseurs et la proximité deviennent des critères importants. Ces dernières années, les inconvénients d’une trop forte dépendance à un pays ou à une entreprise sont devenus douloureusement évidents.

Aux États-Unis, tant les républicains que les démocrates soutiennent un durcissement de la politique à l’égard de la Chine. Les États-Unis tentent de limiter l’accès de la Chine à la technologie de pointe. Le récent congrès du parti communiste chinois a mis l’accent sur l’indépendance et l’autonomie économiques du pays. L’Union européenne durcit, elle aussi, le ton vis-à-vis de la Chine et des États-Unis. Pour en savoir plus sur les conséquences de la (dé)mondialisation, vous pouvez consulter notre site à la rubrique «Nos récents articles». Ces trois tendances (les 3 D) vont exercer à l’avenir une pression haussière sur les prix. Il est préférable d’en tenir compte dans votre portefeuille d’investissement. (1)

Les tendances à long terme dans votre portefeuille d’investissement

Les trois D ne sont pas seulement un challenge, ils offrent aussi des opportunités aux entreprises et aux investisseurs. C’est d’ailleurs pour cette raison que ces thèmes se retrouvent depuis plusieurs années dans notre offre de produits d’investissement.

Le vieillissement de la population s’accompagne d’une augmentation des dépenses pour les médicaments et les soins de santé, ce qui explique l’attention stratégique que nous accordons à ce secteur depuis plusieurs années.

Le réchauffement climatique est certes une préoccupation pour tout le monde, mais il offre aussi des opportunités. Le plan REPowerEU de l’Union européenne (UE) prévoit près de 300 milliards d’euros d’investissements pour réduire notre dépendance aux combustibles fossiles russes d’ici 2027. Aux États-Unis, l’Inflation Reduction Act (loi sur la réduction de l’inflation) s’apprête à encourager d’énormes investissements dans les énergies vertes, qui sont indispensables pour adapter les infrastructures. Il est en effet essentiel d’investir dans des infrastructures de stockage et de transport du gaz liquéfié, par exemple, pour la conversion du gaz en hydrogène. Il s’agit donc là d’un thème incontournable dans votre portefeuille.

La tendance à la mondialisation a généré une baisse des prix pendant des années. Quand bien même la mondialisation aurait atteint son paroxysme, il est utopique d’envisager de passer à une production entièrement «locale» pour la plupart des produits. Les chaînes de production sont tellement imbriquées à l’échelle mondiale qu’il est très complexe et souvent contre-indiqué de les démêler. L’apparition d’une classe moyenne dans les pays émergents va également se poursuivre. Nous investissons donc aussi bien dans les pays développés que dans les pays émergents.

Les tensions géopolitiques se sont fortement intensifiées cette année et aucune solution immédiate ne se profile à l’horizon. Cette situation risque de générer une plus grande volatilité sur les marchés financiers. Les investisseurs doivent évaluer le préjudice économique de certains conflits et vérifier si les cours des actifs financiers en tiennent déjà suffisamment compte. Pour commencer, il est important de réfléchir aux risques que vous êtes disposé à prendre et à votre horizon d’investissement. Ensuite, le mieux est de vous laisser guider par des spécialistes qui seront à même d’ajuster un portefeuille bien diversifié en sur- ou sous-pondérant certaines régions, certains secteurs ou d’autres classes d’actifs. Pour de plus amples informations, n’hésitez pas à consulter notre site web ou votre personne de contact attitrée.

Source: Belfius Research